486. 人生100年時代のお金(インフレ対策投資5~全体資産配分)

今まで人生100年時代のインフレ対策投資について、

古典的な良書を読み返しながら整理してきました。

その結果、現時点では以下の考えで準備・実行中です。

【資産配分】

株:30~35%,債券:当面0%,金:15%, 現金:20~25%,不動産:30~35%

理想の配分とするには資産額がまだ足らないので、

貯蓄を加速しながら進める考えです。

実行後は、

株価変動などについては一切気にせず超長期保有する考えで、

気にせずにいられるよう、

妻と一緒に楽しく末永く働いて生活費を稼ぐ考えです。

【方針】

1.最低75歳まで妻と一緒に楽しくできる仕事を続けその収入で生活費を賄う

2.公的年金受給は65歳→75歳まで延期し増額する(約1.84倍)

457. 人生100年時代の公的年金について(最悪ケースの想定)で考えると、

461. 人生100年時代のお金(公的年金③まとめ)に整理した様に、

・生活するのに約4200万円が不足するので、これを保有資産で確保

・金融資産に加え、必要なら自宅を担保にしたリバースモゲージも活用。

3.インフレ対策投資をする

・現在の金融資産を100とした場合、下記①~⑤の配分とする。

(現状では資金不足のため、貯蓄を増やしつつ投資)

・日本円は仕事や年金で得られるので、投資は外国資産中心とする。

4.インフレ投資の期間

・金は最後の砦(保険)として永久保有

・株式index ETFは超長期保有し最後は4%ルールで投資しながら取り崩し

トータルで資産を守りつつ、⑤不動産は事業としても可能であり、

「妻と一緒に末永く楽しく働く」仕事の1つになり得ると考えています。

【資産配分】

株:30~35%,債券:当面0%,金:15%, 現金:20~25%,不動産:30~35%

①株30~35%

・超長期投資(最低75歳まで=17年投資、出来ればずっと)

→最後は4%ルールで投資しながら取り崩し

・インフレヘッジ可能(インフレ率以上のリターンも可能)

・換金性が高い

・およそ10年周期で▼50%程度の暴落リスクあり

・全世界株式、米国株株式Index ETF(手数料格安のもの)

②債券当面0%

・金利上昇時はインフレ連動債を検討(株を減らし5%程度)

③金15%

・永久保有(まさかの時の最後の保険)

・インフレヘッジ可能可能(インフレ率同等)

・換金性が高い

・金ETF, コインなど現物

④現金20~25%

・当面必要分(リフォーム、子供結婚用など)+病気や怪我の備え

・インフレで価値減小

・2/3は円、1/3は外貨(米ドル、ユーロ、スイスフランなど)

可能であれば現金の一部で農地(空き地)を購入

・自宅周辺で日当たりの良い土地最大60坪程度

・普段の家庭菜園で健康維持

・インフレ&不作などで食料危機になってもある程度安心

⑤不動産:30~35%/長期投資(最低75歳まで。以降順次整理)

・インフレヘッジ可能(インフレ率以上のリターンも可能)

・換金性が極めて低い

・金融危機の際は価格下落リスクあり

・自然災害リスクの少なく法的に大家が強い海外先進国物件

【インフレ対策】

③の目減りを①、⑤+労働収入で補完

【金融商品暴落対策】

①、⑤の下落を③、④+労働収入で持ちこたえ超長期保有

【参考】

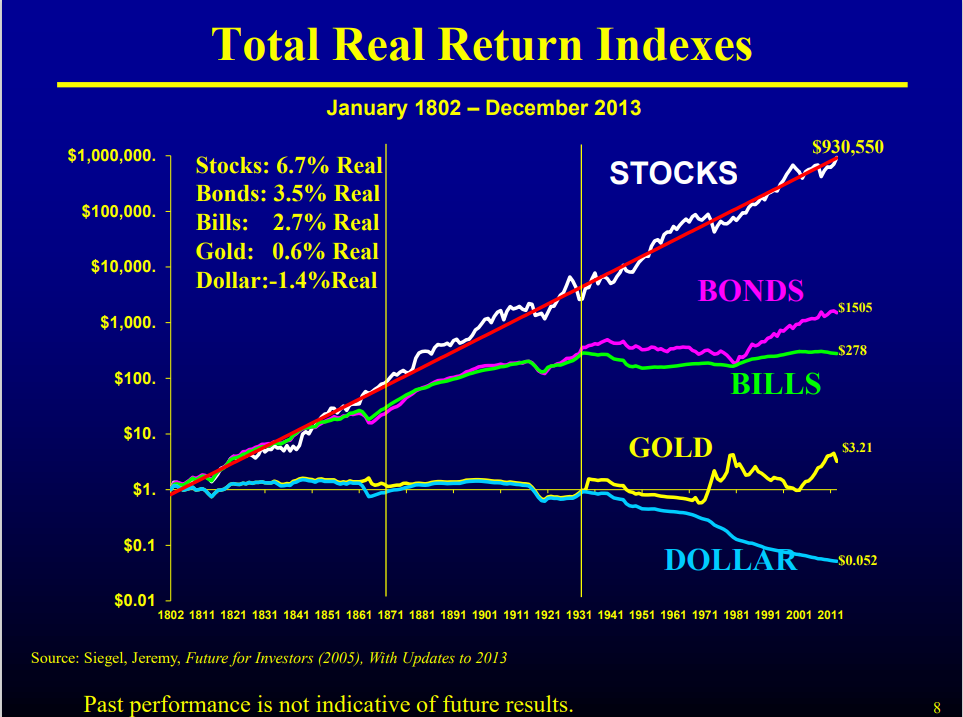

有名なJeremy Siegel氏のデータでは、

1802年から2012年までについて、 収益率/年は下記値との事です。

尚、不動産は こちらの値を使いました。

①株式

+6.7%/年で最も高収益

10年程の間隔で最大50%暴落リスクあり

②債権

BONDS/長期国債:+3.5%/年

BILLS/短期国債: +2.7%/年

足元の低金利から金利上昇の際、価格下落リスクあり

③金

+0.5%/年(基本利益は出ない、価値一定に保つ資産)

④ドル紙幣(現金)

-1.4%/年

通貨発行量増加に伴い価値減少(現在がまさにその状況)

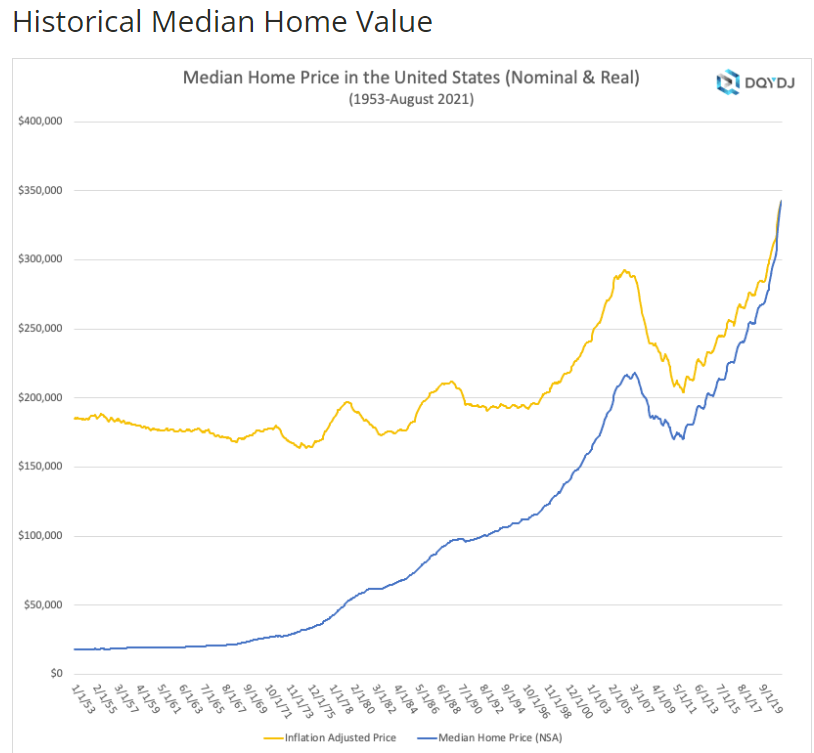

⑤不動産(別データからの私の推定)

+0.6%/年(2003年以前)~1.6%/年(2003年以降)

適切な物件を選定すれば株式同等の収益可能と推定(家賃収入+値上がり益)

インフレヘッジにも有効

“486. 人生100年時代のお金(インフレ対策投資5~全体資産配分)” に対して14件のコメントがあります。