542. 人生100年時代のお金(インフレ対策 微修正)

以前、インフレ対策の全体感を整理しましたが、最近の状況を見て見直しました。

私は、

”儲ける”のではなく、”目減りを防ぐ”事に主眼を置いた運用とし、

「妻と一緒に末永く楽しく働く」事で、心・体・財布の健康を維持する考えです。

【見直しのポイント】

過去数十年の低金利(各国中銀による資金紙幣バラマキ)からの逆転(長期間高金利時代)

*過去のばら巻きでインフレ高進、欧米中欧銀行はインフレ抑制を最優先に行動。

上記を前提とし、以下の最悪ケースを想定。

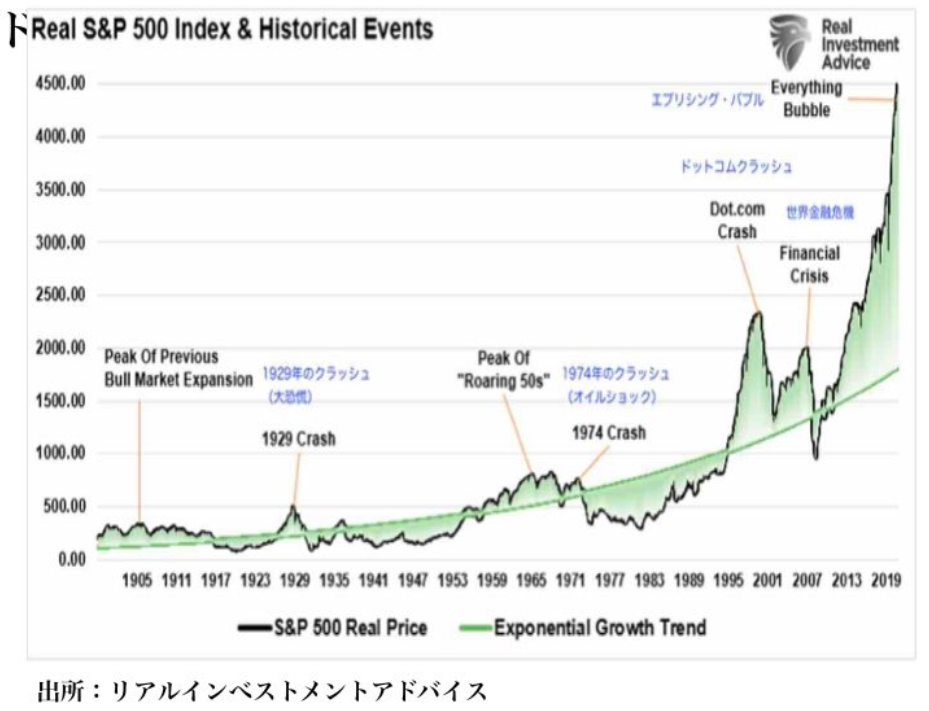

・中銀演出の株高(バブル?)は中長期的に期待できない(かも知れない)。

・過去数十年の株価下落、即各国中銀利下げ+金融緩和は期待できない(かも知れない)。

⇒1929年代暴落時(金融・財政政策無し)と同様に

株価9割減も有り得る。

株価回復までに15~20年掛かる可能性あり。

・貨幣の価値どんどん目減りする(恐れが高い)。

⇒価値を持つ現物資産が有利(金/gold, 不動産, 優良企業株など)

特に、低金利&金融緩和継続の円は価値毀損大

=低金利の中での物価高進行の懸念あり。

【見直し結果】

< 以前 >

株:30~35%,債券:当面0%,金:15%, 現金:20~25%,不動産:30~35%

<見直し後>

足元:極力現金で保有

Step1(~2024年末)世界株価暴落&全ての資産価格下落 ⇒金、不動産購入

株:0%, 債券(円物価連動債):5~10%, 金:35~40%, 現金:25~10%, 不動産:35~40%

*現金は半分以上を外貨とする(円キャリートレード巻き戻し一時的円高利用)

*外貨で定期収入を得られる仕事を創り上げる(円+外貨の定期収入)

*金は現物(地金)+ETF。地金は決して売らない(まさかの事態への備え)

Step2(2025年~)株ETFドルコスト平均法で購入(10年掛けて購入イメージ)

株:増, 債券(円物価連動債):維持, 金:減, 現金:減, 不動産:維持

Step3(~2040年)

株:20~25%, 債券:0~5%, 金:20%, 現金:10~15%, 不動産:35~40%

*現金は状況次第で大半を外貨にする

*75歳からの年金受給開始

*仕事は可能な限り続ける(楽しい仕事のみ)

【過去の検討内容】

486. 人生100年時代のお金(インフレ対策投資5~全体資産配分)

487. 人生100年時代のお金(万一の不測の事態の備え①)

493. 人生100年時代のお金(万一の不測の事態の備え④超円安)

495. 人生100年時代のお金(万一の不測の事態の備え⑥戦争)

484. 人生100年時代のお金(インフレ対策投資3~金Goldについて)

485. 人生100年時代のお金(インフレ対策投資4~不動産について)

上記などを検討した結果、

最終的な資産の比率は、

株:30~35%,債券:当面0%,金:15%, 現金:20~25%,不動産:30~35%

が良いと考えていました。